Для желающих увеличить свой капитал сбербанком были предоставлены брокерские услуги. Теперь любой инвестор может самостоятельно и гибко управлять своими денежными средствами на своем брокерском счете с помощью соответствующих инструментов.

Как это работает?

Для получения таких услуг необходимо наличие заключенного договора с банком, в котором затем потребуется открыть собственный индивидуальный брокерский счет, на котором будут иметься денежные средства для ведения торговых и иных операций.

Затем, для удаленного мониторинга, а также для удобного пользования сервисом потребуется установка специальной пользовательской программы. Эта программа весьма надежно защищена от любых несанкционированных попыток доступа и получения информации и является хорошим помощником в инструментарии трейдера, причем имеется также и мобильная версия.

Любые пользовательские распоряжения можно также передать по телефону или напрямую специалисту консультационной компании, однако в этом случае необходимо обратить внимание на то, что документы должны быть оформлены и подписаны в течение месяца после обращения. В случае телефонного обращения стоимость заявок регулируется текущим используемым тарифным планом.

Предоставляемые торговые площадки

С помощью личного брокерского счета можно участвовать на некоторых финансовых площадках, например:

- Группы, представленные московской биржей, где основным объектом торга являются акции и государственные или частные облигации.

- Рынок фьючерсных контрактов.

- Внебиржевые рынки.

Обилие торговых площадок и высокая скорость работы с каждой из них обусловлено профессиональной работой сбербанка в этом направлении, который позаботился об интеграции в сферу обращения рыночных активов должным образом.

Список брокерских услуг

В настоящий момент сбербанком оказывается следующий ряд брокерских услуг:

Чтобы получать оказание подобных услуг и иметь к ним доступ, необходимо быть резидентом Российской Федерации, а также иметь признание банком как «квалифицированного вкладчика».

Тарифы

В настоящий момент сбербанк имеет два самых популярных тарифа по предоставлению брокерских услуг. Это тариф «активный» и тариф «самостоятельный».

Тариф «активный» подразумевает усиленную работу инвестора по телефону, например, получение консультаций по ситуации на фондовом рынке или подача распоряжения, составление заявок. Комиссия здесь немного выше, чем в другой системе тарификации, однако поданные заявки заключаются бесплатно, тогда как цена тарифа «самостоятельный» предусматривает оплату в 150 рублей за заявку. В то же время, профессионалы из телефонной компании «трейд-деск» всегда будут готовы принять звонок от клиента по всем деловым вопросам. Обращения по системам интернет-трейдинга этот тарифный план не исключает.

Тариф «самостоятельный» направлен на предприимчивых инвесторов, которые хотят сами управлять всем процессом своей деятельности по интернету. Это возможно с помощью таких систем управления торгами, как FOCUS IVonline илижеQUICK, которые позволяют оперативно совершать все необходимые действия и быть в курсе всех событий. Сам тариф характеризуется низким процентами по комиссии, наложенной на обращение денежных средств, однако каждая составленная здесь будет стоить денег.

Оба тарифных плана имеют и общие черты, например, от увеличения массы денежного оборота в день снижается конечная комиссия для каждого из тарифных планов, однако у активного она всегда остается чуть выше, как правило, на несколько десятых процента. Все остальные рабочие моменты у этих двух тарифов абсолютно идентичные по представленным свойствам и оплате за включенные услуги.

Оба тарифных плана имеют и общие черты, например, от увеличения массы денежного оборота в день снижается конечная комиссия для каждого из тарифных планов, однако у активного она всегда остается чуть выше, как правило, на несколько десятых процента. Все остальные рабочие моменты у этих двух тарифов абсолютно идентичные по представленным свойствам и оплате за включенные услуги.

Перечисление денежных средств на личный брокерский счет

Для того чтобы совершать некоторые операции в системе, например, торговые манипуляции, необходимо внести определенную денежную сумму на свой брокерский счет. Сделать это можно разными способами:

- Пополнить счет через терминал или банкомат;

- Перевести деньги безналичным переводом с денежного счета в сбербанке;

- Перевести деньги с любого другого банковского счета.

Реквизиты для пополнения брокерского счета можно узнать на официальном сайте сбербанка sberbank.ru, где имеется раздел «перечисление денежных средств на брокерский счет»или у консультанта.

Обращение активов между различными площадками

Брокеры, имеющие свой личный брокерский счет в банке, имеют право совершать следующие операции:

- Перевод денежных средств и ценных бумаг с основного счета на торговый счет и обратно.

- Обращение денег среди нескольких площадок.

- Вывод своих денежных средств со счета.

Любые не торговые операции можно производить через мобильный телефон или систему QUICK. Также можно обратиться в контактную службу «Трейд-деск» по своему вопросу.

Почему стоит выбирать услуги именно этого сервиса?

Сбербанк в России работает уже многие годы, является основным кредитующим лицом для российской экономики, который наполняет ее деньгами и позволяет запускать огромные коммерческие проекты.

Сервис абсолютно надежный и качественный, рассчитанный на людей, которые ценят удобство в управлении своими вкладами и активами.

С банком работает около 180 тысяч различных инвесторов, пользуясь его брокерскими услугами из разных уголков России. Такое большое количество людей объясняется удобством и качеством предоставляемых услуг, а все основные операции можно выполнять с помощью интернета.

Сбербанк постоянно работает над качеством и количеством предоставляемых брокерских услуг.

И даже то, что эти услуги стали оказываться банком совсем не так давно, уже можно сказать о том, что имеется внушительная циркуляция розничного брокерского бизнеса и всего, что с этим связано. Это обусловлено работой настоящих профессионалов своего дела, которые любят и хотят работать.

Что касается денежного обеспечения своего личного брокерского счета, то тут одни из самых низких комиссионных отчислений, налагаемых на действия с капиталом, при этом, обеспечивается широкий простор для активного использования своих активов и возможность гибкого и удобного инвестирования. Все это еще раз подчеркивает желание работников сбербанка развивать инфраструктуру брокерского дела, дорабатывая недочеты и исправляя ошибки.

Также планируется создание доступа к рынкам FOREX и проработка всех методов взаимодействия с этими рынками так, чтобы это было гибко, эффективно и удобно.

Для желающих отточить свои навыки имеется курс для начинающих инвесторов, где подготавливают настоящих специалистов в этом деле.

Как открыть брокерский счет в Сбербанке.

Для того, что бы открыть брокерский счет в Сбербанке, нужно придти в главный офис Сбербанка. При себе вам нужно иметь паспорт гражданина России, пластиковая карта Сбербанк, ИНН.

Вам нужно распечатать в Сбербанке, реквизиты вашего счета. На который будут выводиться денежные средства с брокерского счета.

Регистрация всех бумаг занимает примерно 30 минут. Сотрудник банка ответить так же на все ваши вопросы. У вас попросят ваш номер телефона на который будет приходить SMS при входе в Quik и email.

Сбербанк(брокерские услуги) предоставляет всего два тарифа: "Самостоятельный" и "Активный".

Тариф "Самостоятельный", предназначен для совершения торговых операции самостоятельно через QUIK.

Тариф "Активный", предназначен для совершения торговых операции по телефону.

Торговые площадки:

- Сектор «Основной рынок» фондового рынка Группы «Московская Биржа».

- срочный рынок (фьючерсные контракты).

Сбербанк использует только торговую платформу QUIK.

Предлагают открыть сразу два счета: основной(брокерский) и особый(индивидуальный инвестиционный счет).

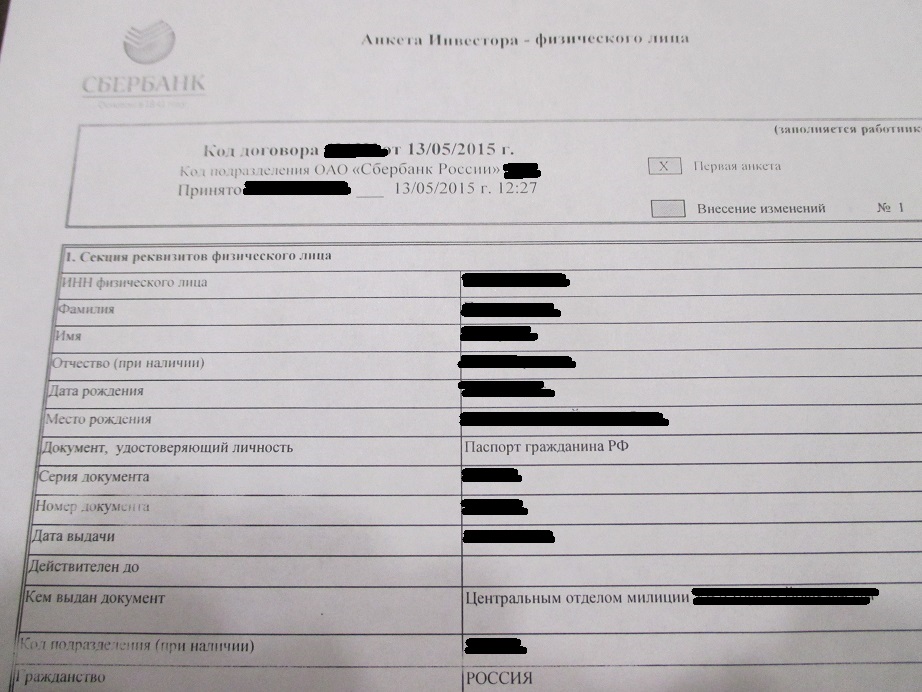

После подписания всех бумаг, вы получите:

1. Тарифы Депозитария ОАО "Сбербанка России" за депозитарное обслуживание физических лиц.

2. Анкета Инвестора - физического лица.

3. Декларация(уведомление) о рисках, связанных с осуществлением операций на рынке ценных бумаг и срочном рынке.

4. Тарифы, предоставляемые Сбербанком России по брокерскому обслуживанию, в рамках договора.

5. Заявление инвестора - физического лица на брокерского обслуживание.

6. Анкета физического лица(дополнительные сведения).

7. Акт приема-передачи и карта кодовая таблица инвестора.

После того, как все документы будут оформлены. Вам нужно скачать программу SBERBANK QUIK (SMS) с официального сайта Сбербанк и установить на своем ПК. После установки SBERBANK QUIK (SMS) вам нужно будет сгенерировать ключи: публичный (pubring.txk) и секретный (secring.txk). Вы должны со своего e-mail который указали в банке отправить публичный ключ, название файла pubring.txk на почту [email protected]

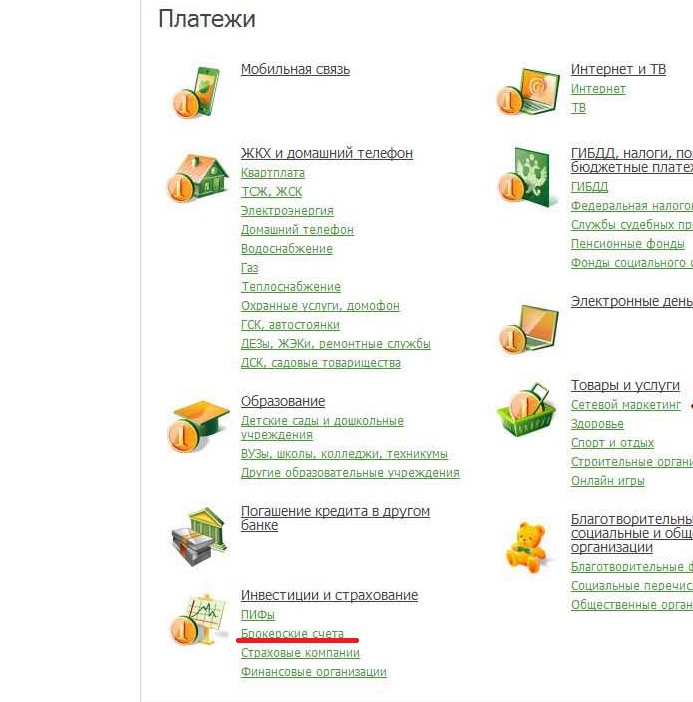

Ответ от банка вам придет в течении 24 часа(если дни рабочие), обычно письмо от банка приходит на следующий день. Вам придет письмо от Сбербанка, что Ваш ключ успешно зарегистрирован. После этого, вы сможете зайти в SBERBANK QUIK (SMS). вы можете через Сбербанк Онлайн в разделе платежи есть пункт брокерские счета.

После того, как вы пополните свой брокерский счет, деньги у вас появятся в программе SBERBANK QUIK (SMS). При пополнении счета будьте внимательны, так как у вас будет открыто два счета брокерский и индивидуальный!!! Когда будете пополнять свой брокерский счет через Сбербанк Онлайн вам нужно будет указать номер вашего договора. У вас будет два номера договора, один номер договора на брокерский и индивидуальный счет. Какой номер договора вы укажите на тот и придут ваши деньги. Деньги на ваш брокерский счет обычно приходят в течении 24 часов(обычно на следующий день). Поэтому пополняйте ваш брокерский счет заранее, что бы не упустить хорошую возможность купить ценные бумаги по выгодной цене.

После того, как вы пополните свой брокерский счет, деньги у вас появятся в программе SBERBANK QUIK (SMS). При пополнении счета будьте внимательны, так как у вас будет открыто два счета брокерский и индивидуальный!!! Когда будете пополнять свой брокерский счет через Сбербанк Онлайн вам нужно будет указать номер вашего договора. У вас будет два номера договора, один номер договора на брокерский и индивидуальный счет. Какой номер договора вы укажите на тот и придут ваши деньги. Деньги на ваш брокерский счет обычно приходят в течении 24 часов(обычно на следующий день). Поэтому пополняйте ваш брокерский счет заранее, что бы не упустить хорошую возможность купить ценные бумаги по выгодной цене.

Сбербанк брокерские услуги минимальная сумма.

Многих начинающих инвесторов интересует какая у Сбербанка минимальная сумма для открытия брокерского счета, у сбербанка нет минимальной суммы для открытия брокерского счета. Что это значит? Вы сами определяете сумму, которую вы готовы внести на свой брокерский счет. Поэтому после открытия брокерского счета в Сбербанке, вы можете перевести 1000, 5000 или 50.000 рублей.

Вход в SBERBANK QUIK (SMS).

После пополнения брокерского счета, вы можете зайти в SBERBANK QUIK (SMS). При каждом входе в SBERBANK QUIK вам будет приходить СМС с кодом для доступа к программе QUIK.

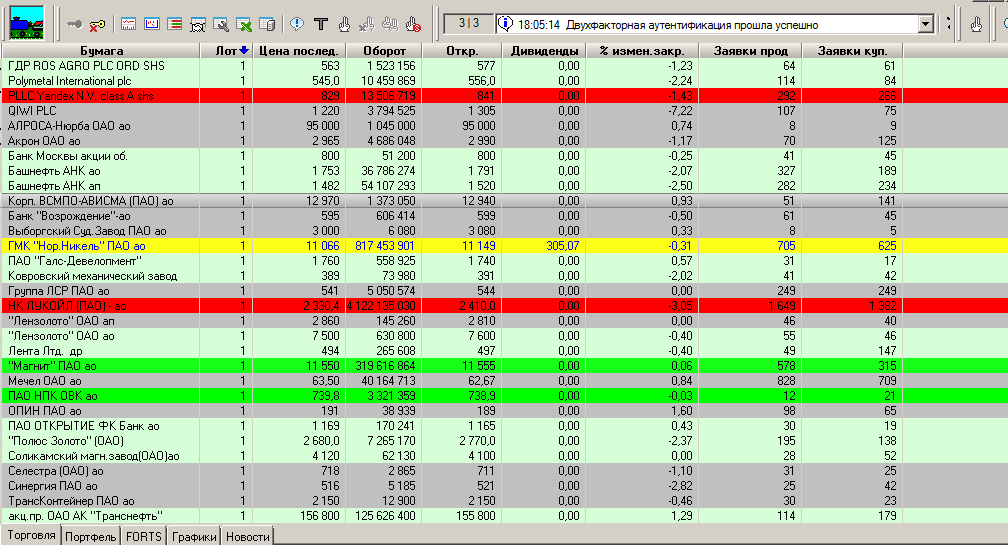

После входа в SBERBANK QUIK вы сможете начать покупать ценные бумаги и тд. Вот так будет выглядеть SBERBANK QUIK (SMS):

Если у вас будут вопросы пишите в комментариях под статьей. Так же мы будем вам очень рады если вы напишете свою статью или комментарии о брокерских услугах Сбербанка и опубликуете на нашем сайте, что бы помочь начинающим инвесторам разобраться с трудностями.

Обратите внимание!!!

Сообщаем Вам, что ПАО Сбербанк вносит изменения в тарифы по брокерскому обслуживанию. С целью повышения качества обслуживания и оптимизации тарифной линейки с 01.08.2016 года:

отменяются тарифный план «Активный» и старые тарифы (доступные для подключения до 01.07.2012 г). Инвесторы, использующие указанные тарифы, будут автоматически переведены на тарифный план «Самостоятельный» с более выгодной комиссионной шкалой;

всем Инвесторам предоставляется возможность выставить до 40 бесплатных поручений по телефону в месяц. Указанная квота включает в себя выставление по телефону заявок на сделки купли/продажи в ТС ФБ ММВБ и ТС FORTS, указания на отмену заявок, неторговые поручения. Плата в размере 150 руб. за одно поручение взимается начиная с 41-ого поручения в течение календарного месяца в рамках одного брокерского договора. Возможность выставления неограниченного количества бесплатных поручений по телефону в месяц отменяется;

Брокерским счетом называют своего рода виртуальный кошелек, открытый клиентом в брокерской компании. Каждый клиент инвестирует определенную сумму денег, которую посредник, брокер, использует для совершения различных торговых операций на международных биржах по желанию инвестора - покупает или продает акции, валюту, драгоценные металлы. Это может принести немалую прибыль, но также сопряжено с большими денежными рисками. Клиент может лишиться своих активов из-за неудачной денежной операции, а вот сами брокеры ничем не рискуют: они используют исключительно средства инвестора и за каждую сделку получают определенный процент, независимо от того, удачной она была или нет. Далее в статье мы поговорим о том, где лучше открыть брокерский счет для операций с ценными бумагами и валютой.

Открыть такой счет могут как физические, так и юридические лица. Делают это не только ради дополнительного заработка. Брокерский счет можно назвать альтернативой банковскому депозиту , но опции у них разные: банковский вклад предназначен для проведения расчетно-кассовых операций, брокерский - для спекулятивных. Первый застрахован, второй - нет. Также брокерский счет часто используют компании, которые работают с зарубежными поставками, поскольку на бирже можно приобрести право продавать валюту по зафиксированному курсу, легко проводить обменные операции, таким образом можно застраховать свое предприятие от валютных рисков.

Как выбрать брокерскую компанию

Брокерских компаний существует великое множество. Есть региональные и мировые рейтинги, которые часто составляются по отзывам клиентов или же из расчета торгового оборота. Выбирать следует надежную компанию, которая работает на биржевом рынке уже не один год. Для новичков желательно обращаться к тем, кто предлагает бесплатное обучение, предоставляет оперативно информацию и вообще обладает удобными и простыми инструментами для работы онлайн. Еще один немаловажный критерий - физическая доступность брокера или филиала его компании, удобство вывода средства и пополнения вклада.

Основные критерии для выбора брокера:

- возможность управления по телефону с кодом доступа;

- сроки вывода средств (срочный вывод желательно не должен занимать более 4 часов, обычный - не более суток) и размеры комиссии;

- возможность получения консультаций по горячей линии;

- стоимость обслуживания.

Счет можно открыть по своему усмотрению, выделяют четыре их разновидности:

- Пенсионный;

- Опционный (для продажи или покупки цифровых опционов, актива по заранее оговоренной цене);

- Наличный (без возможности займов);

- Маржинальный (позволяющий занимать сумму для сделки у брокера).

Можно оформить индивидуальный счет или совместный, если речь идет, например, о предприятии.

Помимо этого счета разделяют по типу сотрудничества инвестора с посредником:

- Классический счет (брокер совершает операции по распоряжению вкладчика);

- Доверительный счет (брокер может совершать операции по своему усмотрению с разрешения инвестора).

Для работы с брокерами желательно углубиться в тему принципов совершения биржевых сделок. С самого начала виртуальный кошелек лучше пополнять суммой, потеря которой не отразится критично на жизни. Это важное правило, которому следуют не только новички, но и опытные вкладчики.

Акции, которые представляют собой, по-простому, доли в компаниях, могут приносить хороший доход их владельцам. Выгоду получают за счет дивидендов и роста курсовой стоимости ценных бумаг. Приобрести их может любой, но только воспользовавшись услугами брокера и только на финансовой бирже или на внебиржевом рынке, но также с помощью брокера. Поэтому для покупки акций вам, естественно, понадобится брокерский счет. Все акции сегодня имеют виртуальный образ, на бумаге они не выпускаются, но имеют ту же функциональность.

Акции, которые представляют собой, по-простому, доли в компаниях, могут приносить хороший доход их владельцам. Выгоду получают за счет дивидендов и роста курсовой стоимости ценных бумаг. Приобрести их может любой, но только воспользовавшись услугами брокера и только на финансовой бирже или на внебиржевом рынке, но также с помощью брокера. Поэтому для покупки акций вам, естественно, понадобится брокерский счет. Все акции сегодня имеют виртуальный образ, на бумаге они не выпускаются, но имеют ту же функциональность.

Покупать можно ценные бумаги крупных российских предприятий: Сбербанка, Газпрома, Роснефти, Аэрофлота, Норильского Никеля, Ростелекома, сети магазинов «Магнит», «Мегафон» и так далее. Могут быть доступны и акции зарубежных компаний, например Facebook, Apple. Многие российские брокеры предоставляют возможность вести торговлю на зарубежных биржах. Например, сейчас многие предпочитают покупать акции китайских предприятий на американских биржах.

Однако некоторые инвесторы предпочитают напрямую обращаться к иностранным брокерским компаниям. Нерезиденты открывают специальный счет. Для этого понадобится написать заявление об открытии, заполнить форму, предоставляющую иностранцам налоговые льготы, и отправить копию своего заграничного паспорта.

Популярные брокерские фирмы:

- Финам;

- Открытие;

- БКС брокер;

- КИТ Финанс Брокер;

- ITinvest;

- Sberbank CIB.

Где лучше открыть брокерский счет для валютных операций

В России количество валютно-обменных операций, совершаемых физическими лицами, резко возросло в 2014 году, прежде всего из-за нестабильного курса доллара и евро. Валютный рынок России позволяет любому физическому лицу открывать брокерские счета и заниматься продажей и покупкой иностранной валюты по курсу биржи. Самыми популярными валютами являются доллары, евро и китайские юани.

Что дает такой счет:

- сделки можно совершать по более выгодному курсу;

- валютные операции можно совершать в любом объеме, нет дефицита валюты;

- инвестор не зависит от банковских курсов, на стоимость валюты влияет исключительно рынок;

- каждый клиент получает пятидневный доступ к валютному рынку (с 10 утра и почти до полуночи (23:50) ведутся торги, например, на Московской бирже).

Для валютных операций при выборе брокерской компании следует учитывать те же критерии, что и при выборе агента для покупки и продажи акций: лучше выбирать посредника, работающего на рынке не один год, находящегося поблизости и предоставляющего удобные инструменты для работы, приема заказов, вывода средств. Да, за счет брокерской комиссии доходы от покупки или продажи валюты будет несколько уменьшаться, но все равно это может быть намного более выгодным, чем обмен валюты через банки.

В 2016 году я, наконец, выплатил основную часть своих кредитов, которую по глупости взял на развитие бизнеса. И тут начали появляться некие накопления, которые никак не хотелось тратить на всякую ерунду.

Мой взгляд сразу же упал в сторону банковских депозитов от Сбербанка России. На это было несколько причин.

- У Сбера одни из самых низких процентов по кредитам и кредитным картам. Они их выдают только тем, у кого есть официальный доход на работе, вкладчикам и активным пользователям дебетовых карт. Т.е. если видно, что деньги у Вас есть и вы платежеспособны, то для начала выдается кредитка на 25000 рублей. Если ей активно пользоваться и не совершать просрочки по платежам, то кредитный лимит будет в несколько раз увеличен. Позднее при наличии отличной кредитной истории клиенту могут доверить более крупные суммы (Автокредит, Ипотека и пр.)

- Большое количество отделений и банкоматов по всей стране.

- Самый большой охват аудитории по дебетовым картам. Удобно переводить деньги с карты на карту без комиссии.

- Мой друг работает управляющим филиала в нашем городе.

Накопив небольшую сумму в рублях на депозите, я слышу в новостях, что и евро. И как то стало обидно копить деньги, которые обесцениваются на глазах. В этот самый момент я решил, что не нужно хранить все яйца в одной корзине, и стал распределять свои накопления по вкладам в разных валютах.

- Рубли.

- Доллары.

- Евро.

Открыл три онлайн пополняемых вклада, каждый на 3 месяца. Постепенно докидываю на них свободные деньги и не переживаю по поводу того, что упало, а что выросло, я все равно всегда остаюсь при своих.

Но на этом мой интерес к инвестициям не закончился, а наоборот превратился в серьезное увлечение. Ужав до минимума свои расходы, я начал искать способы, чтобы заработать деньги и вложить их в какой-нибудь актив.

Последующий мой выбор упал на Обезличенные металлические счета. А именно Золото. Для себя я объяснил это так – этот благородный металл во все века был в цене. Сменилось и обесценилось большое количество валют, а Золото было, есть и будет.

И наконец, я решил, что можно с таким же успехом вкладывать деньги в Акции Российских и Зарубежных компаний. Долго искал брокера, но все же опять остановился на Сбербанке. Не потому, что он самый лучший (возможно есть другие, более достойные фондовые игроки), а просто это привычка и удобство работы из одного личного кабинета со всеми своими банковскими продуктами.

Отзывы

Ну конечно перед тем как начать работу на фондовой бирже я облазил множество сайтов и рейтингов в поисках информации. Прочитал кучу отзывов и пришел к следующим выводам:

- Идеальных компаний не бывает.

- Рейтинги не всегда объективны.

- Лучше один раз попробовать, чем годами изучать все в теории.

И еще я так и не понял про компанию Сбербанк КИБ, которая числиться в рейтинге. Я заключал договор напрямую со Сбербанком и нигде приставка КИБ не фигурировала. В общем, спрошу в понедельник данную информацию у своего консультанта.

По поводу своего мнения о работе со Сбербанком могу сказать следующее:

Плюсы – помощь брокера, удобная программа для трейдинга QUIK, легкость перевода финансов на брокерский счет, отсутствие необходимости самостоятельно сдавать налоговую отчетность, автоматический расчет и удержание налогов.

Минусы – Работа только с Российскими биржами и отсюда отсутствие возможности инвестировать в Акции компаний зарегистрированных в США.

Акции

Я хотел инвестировать в акции следующих компаний.

Google – по моему мнению самая прибыльная и надежная компания в Мире. Ее акции постоянно растут.

Hewlett-Packard — из соображений того, что я часто сталкиваюсь по своему основному бизнесу с техникой данной фирмы.

Яндекс — инвестирую в их бумаги по той же причине что и в Google. Пока существует интернет, поисковые системы никогда не останутся без денег.

Мегафон — пользуюсь их услугами связи, считаю их самыми лучшими на рынке телекоммуникаций и мобильной связи.

Сбербанк —

Газпром —

Магнит — доверяю его владельцу (им является Галицкий Сергей Николаевич), как опытному и талантливому человеку, который делает много для успеха своей торговой сети. Именно поэтому мы видим на графике бешеный рост стоимости его ценных бумаг.

Первые 2 компании, к сожалению, не торгуются на бирже ММВБ, поэтому я не имею возможности их приобрести, работая со Сбером. Но, наверное, в 2016 году я этого делать и не буду, потому что нет желания и времени разбираться со сдачей налоговой отчетности и самостоятельной уплатой налогов в бюджет (хотя это и не сложно).

Поэтому пока работаю с пятью оставшимися компаниями, а на будущий год возможно обращусь в БКС или Открытие.

Тарифы

По поводу тарифов не могу сказать ничего плохого или хорошего, не обращал на это никакого внимания, так как я больше инвестор, нежели спекулянт. Сделки покупки совершаю очень редко и продаю не раньше чем через год и более. Но для своих читателей приведу их тарифную сетку.

Тариф Самостоятельный — будет интересен опытным пользователям подающим заявки через программу QUIK. Одна заявка по телефону будет стоит 150 руб. Комиссия за дневной оборот 0,165 %.

Тариф Активный — нужен тем кто не работает с программой, а предпочитает делать все свои заявки бесплатно по телефону. Комиссия по сделкам 0,330 %.

Проценты указанны если ваш дневной оборот не превышает 50 тысяч рублей. Чем больше будет ваш дневной оборот, тем ниже будет процент.

Форекс

Если Вы валютный брокер и хотите работать на рынке Forex через Сбербанк, по придется подождать до Января 2016 года.

Минимальный депозит

Не знаю как сейчас у других брокеров, но у Сбербанка нет никаких ограничений по минимальной или максимальной сумме. Поэтому стать игроком на фондовой бирже может любой гражданин, не зависимо от его финансового состояния.

Вместо PS новый позитивный ролик от Сбербанка. Приятного просмотра. Жмите на видео.