Сегодня рассмотрим важную тему: Как выбрать брокера .

Зачем нужен брокер

Чтобы подать заявку на Биржу и совершить сделку купли- продажи акций (фьючерсов ), нужна связь с биржей. Эту связь и осуществляет брокер .

Брокер — это посредник, который исполняет поручения клиентов, отправляя заявки на биржу. Все эти заявки, включая вашу собственную, вы можете видеть в стакане котировок в торговом терминале.

Отправить поручение брокеру вы можете двумя способами:

1 . Телефонный звонок.

Используется в экстренных случаях. Заранее узнайте номер телефона и пароль.

2 . Торговый терминал.

Самый массовый и популярный торговый терминал в России — это QUIK . Его используют все брокеры. Но у каждого брокера свои настройки подключения. Поэтому вам подойдет quik только вашего брокера.

Многие брокеры используют дополнительно свой собственный торговый терминал . Я работаю на таком неплохом терминале.

Брокер , как и сама биржа, берет комиссию за свои услуги. Например, комиссия за покупку 1 фьючерса на индекс РТС составляет 2 рубля. И за продажу так же 2 рубля. Общая комиссия за совершенную и закрытую сделку равна 4 рублям. Это самая мизерная комиссия. За торговлю акциями берут комиссию в 20 раз больше.

Брокер ведёт учёт ваших операций и отправляет вам отчеты.

Какого брокера выбрать

Начинающие трейдеры путают Фондовую биржу и Форекс . Этим активно пользуются различные мошенники, предлагающие зарегистрироваться в своих конторах.

Даже мне регулярно звонят какие-то мутные мальчики-девочки и рассказывают сказки про пассивный доход, который я буду получать, открыв торговый счет в их мутной конторе с непонятным названием, начав торговать там золотом.

Звонят с московских номеров, но говорят, что находятся в Праге или Лондоне. Часто говорят с акцентом, например, с украинским.

Спрашиваю их: Где я буду торговать? Отвечают:»На Фондовом рынке», «На центральной бирже», «на главной бирже»…

Все нормальные централизованные биржи имеют собственное название. Например, Московская биржа , ММВБ , РТС . Такие биржи имеют реальный адрес и здание, в котором они размещаются.

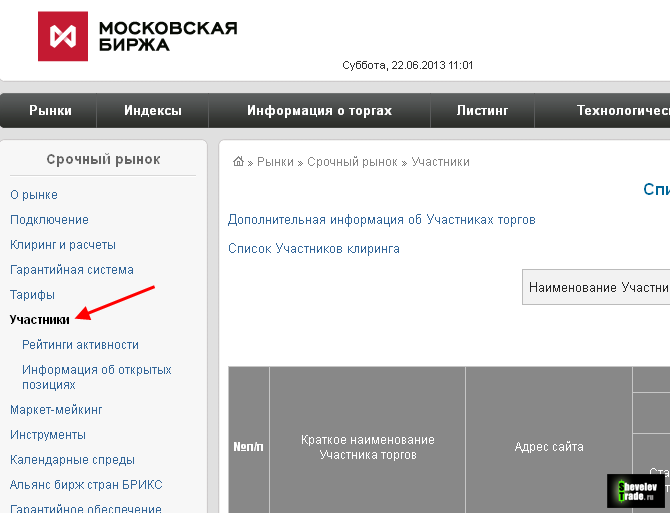

На этих биржах есть список участников(брокеров), с которыми биржа работает. Там и можно выбрать себе брокера, уточнив рынки и инструменты, с которыми работает выбранный брокер .

Требования к брокеру

1. У вашего брокера есть банк с таким же названием.

В этом случае, ввод и вывод денег вы будете осуществлять самостоятельно в личном кабинете, либо по звонку. Ваша карта привязана к вашему торговому счету. И никаких комиссий!(Выведенную прибыль я снимаю с карты уже через 15 минут после отправки поручения.)

2. Дополнительный офис брокера расположен в вашем городе.

Будет удобно всё оформить, придя в офис с паспортом. Так же удобно решать все организационные и технические вопросы. А у новичков их бывает много.

3. Брокер берет минимальные комиссии.

И никакой абонентской платы! Никогда. Ни при каких условиях(эти условия могут случиться с каждым)

Дополнительных поборов — нет.

4. Минимальная сумма счета, которую вы обязаны внести.

В настоящее время есть много хороших брокеров, у которых можно зарегистрировать свой торговый счет, внеся всего 10 000 рублей.

Это отличное предложение. Особенно для второго счета.

Если у вас остались вопросы, то ответы на них вы найдете в моем Курсе « «

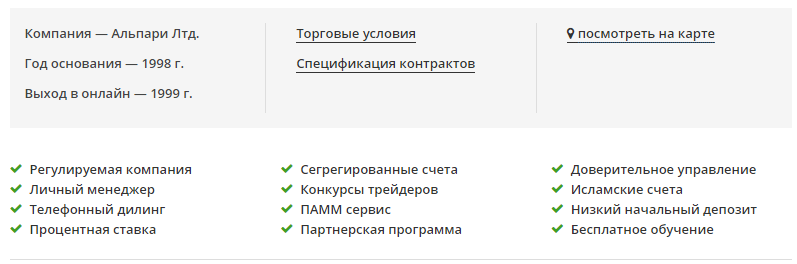

Если вы новичок на рынке Forex, то ваше обучение торговле однозначно следует начать с вопроса, кто же такие брокеры и каковы их функции на финансовых рынках. Брокер - это финансовая компания, предоставляющая возможность торговать валютными инструментами, металлами, сырьём и акциями всем желающим. Брокеры осуществляют все торговые операции своих клиентов, называемых трейдерами, суть которых заключается в покупке или продаже тех или иных финансовых инструментов. Выбор брокера - первая из дилемм, с которой сталкиваются начинающие трейдеры на пути к прибыльной торговле на Forex.

Итак, чтобы выбрать форекс-брокера, проделайте следующее:

Шаг 1. Определите выгодные для вас характеристики

Минимальный депозит.

Чтобы начать торговлю, трейдеру необходимо иметь некую минимальную сумму денег на своём торговом счёте. Такое требование есть у многих брокерских компаний, но тенденция показывает снижение или полную отмену стартовой суммы, необходимой клиенту для начала торговой деятельности. Поэтому низкий минимальный депозит либо его отсутствие могут сыграть важную роль при выборе брокера.

Спред и комиссионные.

Это два вида вознаграждений, которые получают брокеры с каждой совершённой их клиентами сделки. Спред - это разница между ценой покупки и ценой продажи валютной пары или другого актива. Спред бывает фиксированным или плавающим. Фиксированный спред задан брокером и его величина всегда неизменна, а размер плавающего спреда формируется в зависимости от текущих рыночных условий и на протяжении дня неоднократно меняется. Некоторые брокеры устанавливают также комиссионные отчисления, которые не связаны со спредами и оплачиваются отдельно (как правило, речь идёт о фиксированной плате за каждую совершённую сделку). Если вы не готовы увеличивать свои расходы за счёт высоких спредов и комиссионных сборов, выбирайте брокеров с минимальными спредами и без дополнительных комиссий.

Кредитное плечо.

В торговле на рынке Форекс трейдеры часто пользуются услугой заимствования капитала у брокеров с целью увеличения доходов от совершаемых ими сделок. Наличие у брокера возможности кредитования позволяет трейдерам торговать позициями, которые намного превышают торговый капитал трейдера. Кредитное плечо 1:100 означает, что брокер предоставляет трейдеру возможность осуществлять сделки, в 100 раз превышающие по размеру сумму на его торговом счёте. Некоторые брокеры предоставляют клиентам максимальное плечо величиной до 1:1000 и выше, что позволяет увеличить объём сделки, но в той же пропорции повышает и уровень риска.

Минимальная сделка (лот).

Стандартный лот обычно равен 100 000 валютным единицам (к примеру, американских долларов, если у вас счёт в USD). Если у брокера в торговых условиях величина минимальной сделки указана 1 лот, это значит, что объём сделки на счёте клиента не может составлять менее 100 000 единиц валюты. Одна единица валюты - это 0,0001 лота. Таким образом, если минимальный лот брокера равен 0,0001, то минимальная сделка составит 10 единиц валюты, если 0,001 - 100 единиц, 0,01 - 1000 единиц, 0,1 - 10 000 единиц. Возьмите на заметку данный показатель перед тем, как определяться с выбором брокера.

Типы счетов.

Отдельного рассмотрения заслуживают типы счетов, которые брокер предлагает своим клиентам. Обычно в стандартный набор входят демонстрационные счета, стандартные реальные счета с режимами исполнения Instant execution / Market execution, а также ECN-счета, рассчитанные на профессиональных рыночных спекулянтов. Для новичков особенно важным будет наличие в линейке брокера такой группы счетов, как центовые (их ещё называют мини- или микро-счета). Их особенность заключается в том, что при сохранении абсолютно тех же торговых условий и параметров исполнения ордеров, что и на стандартных счетах с базовой валютой торгового счёта, номинированной в долларах США, переход на центовую номинацию базовой валюты снижает возможные риски для начинающих трейдеров ровно в 100 раз (1 USD = 100 Cent). За счёт этого у новичков появляется возможность освоить торговые навыки и приёмы работы на Forex с меньшими для себя финансовыми потерями.

Вывод денег со счёта.

Многие трейдеры останавливаются на конкретном брокере только после того, как убедятся, что вывод средств со счетов данной компании соответствует их требованиям и ожиданиям. Наличие у брокера нескольких способов вывода средств со счёта добавляет ему привлекательности в глазах трейдеров. Обратите своё внимание, присутствует ли у брокера вывод средств на банковские карты, через кошельки платёжных систем и с помощью банковского перевода - разнообразие в этом вопросе никогда не будет лишним.

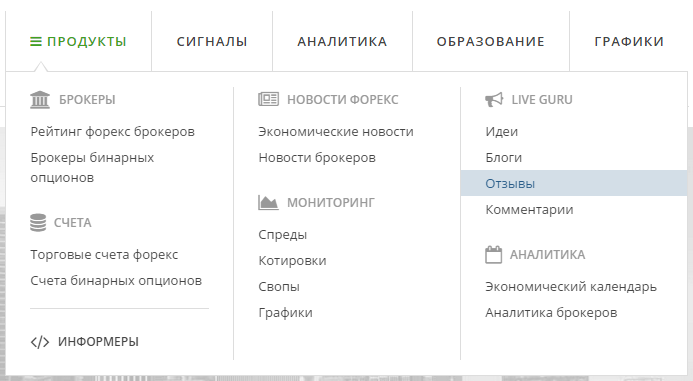

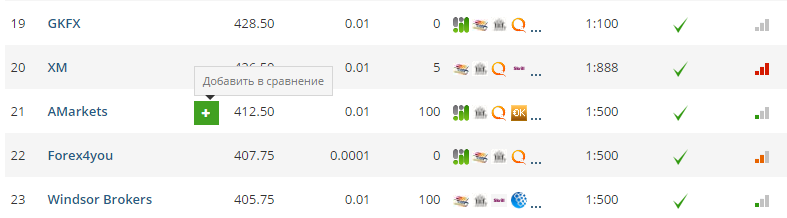

Посмотреть эти и другие характеристики брокеров вы можете в на GuruTrade. Следует отметить, что составлен командой GuruTrade на базе множества показателей, включающих и все вышеназванные характеристики. Чем выше у брокера рейтинг, тем выше его положение в нашем каталоге.

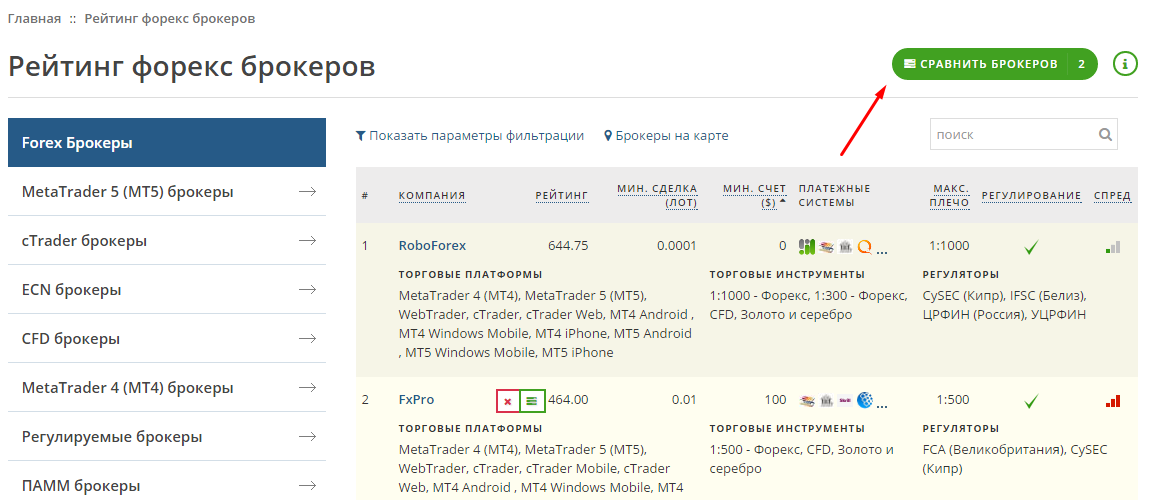

Шаг 2. Выясните, какой регулирующий орган контролирует деятельность брокера

При выборе брокера обратите внимание на то, контролируется ли его деятельность соответствующими надзорными организациями. Необходимо быть уверенным, что брокер, исполняющий торговые приказы от имени трейдеров, соответствует всем требованиям регулирующих органов. В на GuruTrade регулируемые брокеры отмечены зелёной галочкой в колонке “Регулирование”. Большинство европейских брокеров регулируются такими структурами, как Орган по финансовому поведению (FCA, Великобритания), Федеральное управление финансового надзора (BaFin, Германия) и Комиссия по ценным бумагам и биржам Кипра (CySEC).

В случае спорных ситуаций, иногда возникающих между брокером и трейдером, вам будет проще защитить свои права, полагаясь на контроль за деятельностью брокерской компании со стороны официальных финансовых регуляторов.

Шаг 3. Хорошая ли у брокера репутация? Узнайте мнение других трейдеров о брокере

Репутация брокера зависит от качества предоставляемых компанией услуг. Такие параметры, как скорость исполнения ордеров, качество связи, время ввода/вывода средств сильно влияют на мнение клиентов о брокере, так как оказывают существенное влияние на получаемую ими прибыль. Перед тем, как начать сотрудничество с брокером, изучите высказанные в комментариях мнения его клиентов. Читать и оставлять отзывы о брокерах на GuruTrade вы можете как в разделе " ", так и непосредственно в профиле каждого брокера.

Шаг 4. Узнайте, на каком уровне программное обеспечение и безопасность брокера

Если брокер при регистрации не требует подтвердить вашу личность одним из существующих способов верификации, стоит задуматься, надёжен ли он. Особенно это актуально при открытии . Также следует отметить, что надёжный брокер в целях безопасного вывода средств с вашего счёта потребует (как минимум) подтвердить ваш номер телефона и выслать скан-копию удостоверяющего вашу личность документа.

Перед окончательным выбором брокера следует выяснить, на каких торговых платформах можно будет у него торговать и существуют ли их мобильные версии для смартфонов, а также предлагает ли брокер торговлю через браузерное приложение, работать с которым можно без скачивания и установки на компьютер каких-либо дополнительных программ.

Узнать, есть ли у брокера возможность мобильной торговли, а также какие платформы он предоставляет своим клиентам, можно в личном профиле брокера на нашем сайте. Перейдите на страницу выбранного брокера, чтобы увидеть набранные им , по клику на которых раскроется их детализация. Здесь же для удобства посетителей представлен пользовательский Рейтинг, а также ссылки на открытие демонстрационного и реального счетов данного брокера и его торговые условия.

Шаг 5. Уточните, оказывает ли брокер поддержку своим клиентам

Убедитесь в том, что при необходимости у вас всегда будет возможность обратиться в Службу поддержки вашей компании несколькими различными способами. У надёжного брокера всегда есть специалисты поддержки, владеющие несколькими иностранными языками и способные проконсультировать клиента на английском, китайском, русском, немецком и других распространённых в мире языках. На сайте брокера должны присутствовать регистрационный номер и контактная информация: юридический и физический адреса центрального офиса, номер контактного телефона и E-mail. Большим плюсом будет наличие лайв-чата и предоставление каждому клиенту персонального менеджера.

Данную информацию можно найти в профиле конкретного брокера на GuruTrade сразу под информацией о торговых счетах.

Шаг 6. Сравните брокеров, если сомневаетесь

Ваш выбор в итоге может остановится сразу на нескольких брокерах. Окончательно определиться вам поможет предоставляемая GuruTrade уникальная опция сравнения характеристик брокерских компаний. Для сравнения брокеров достаточно кликнуть на кнопке “Добавить в сравнение” напротив наименования брокера в таблице.

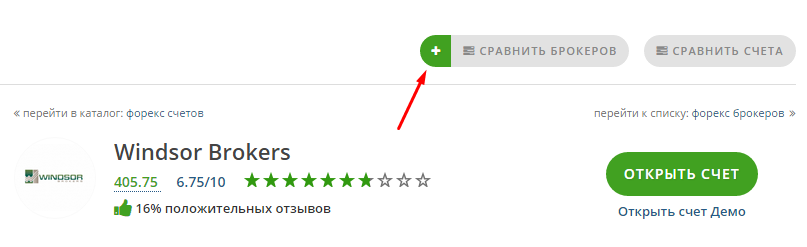

Либо на страницах профилей брокеров кликните на кнопке “+”, чтобы добавить его для сравнения:

Затем перейдите на страницу сравнения выбранных вами брокеров, нажав на “Сравнить брокеров”

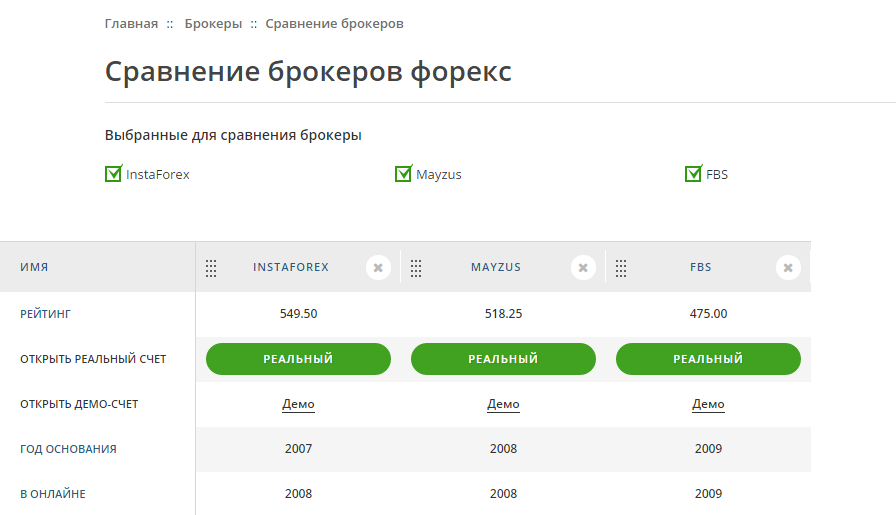

На открывшейся странице вы можете менять карточки с брокерами местами и удалять или добавлять брокеров, не уходя со страницы:

Выбор брокера для покупки акций или торговли фьючерсами - непростая задача, особенно для начинающего инвестора. Проблема в том, что у каждого брокера есть свои нюансы, о которых вы узнаете, скорее всего, только после начала работы, особенно если это ваш первый брокер.

В этой статье освещены некоторые важные и тонкие моменты, на которые стоит обратить внимание при выборе брокера. С практической точки зрения.

Для каких целей вам нужен брокер?

Давайте сразу определимся. Если это частые спекуляции, тогда вам нужно больше обратить внимание на размер комиссии, которая будет у вас набегать каждый месяц. Если вы просто хотите купить акции на долгий срок, вам не нужны лишние ежемесячные расходы «ни за что». К расходам мы еще вернемся, все остальное по услугам можно рассматривать независимо от того, что вы будете делать на рынке.

Торговый терминал

Самый популярный у нас в стране терминал для торговли акциями и фьючерсами – это Quik (Квик), его используют многие брокеры. Это один из наиболее функциональных терминалов. Можно смело брать брокера с Квиком, чтобы не ломать себе голову – какой терминал круче.

Также некоторые брокеры используют Netinvestor.

Ряд брокеров предлагают свои собственные разработки: Smarttrade у «АйТи Инвеста» (терминал с экстра-возможностями, у которого есть немало поклонников в трейдерской среде), Alfadirect у Альфа-Банка, Aton-line у «Атона», Nettrader у НЭТТРЭЙДЕРа, Alor-trade у Алор+ и ряд других.

Многие брокеры одновременно предлагают два и более терминала (обычно Квик + своя разработка).

(Отметим, что доступ к биржевым площадкам зависит не от терминала, а от брокера. Акциями и облигациями торгуют на ММВБ, фьючерсами и опционами - на ФОРТС.)

Плата за торговый терминал

У 90% брокеров не взимается плата за пользование терминалом. Так что лишнее можно не переплачивать.

Депозитарный тариф

Акции хранятся в депозитарии брокера (это подразделение брокера, где ведется учет, кому из клиентов и сколько принадлежит акций). В случае торговли фьючерсами и опционами депозитарий не используется – эти расходы отсутствуют.

Существует несколько вариантов расходов на депозитарий:

- полное отсутствие депозитарных расходов (это предпочтительно при выборе брокера);

- абонентская плата каждый месяц (в среднем 150-300 руб.);

- абонентская плата только в том месяце, в котором были совершены сделки (этот тариф подойдет для долгосрочных инвесторов);

- ежедневная плата за изменение нетто-остатка на депо-счете по каждой бумаге (используется редко; этот тариф наиболее НЕвыгоден краткосрочным трейдерам – кроме дейтрейдеров, - которые не оставляют акции на ночь; тариф может быть выгоден долгосрочным инвесторам, поскольку изменения по депо-счету происходят редко).

Торговый тариф

Эта статья расходов практически не актуальна для долгосрочных инвесторов (сделки совершаются редко – расходы низкие). Для активных трейдеров подбор торгового тарифа – важный фактор в обеспечении прибыльности торговли (всю прибыль можно отдать брокеру на комиссию).

Как правило, комиссия взимается с торгового оборота за день (с общей суммы всех сделок по купле-продажи бумаг). Процент комиссии зависит от оборота – чем больше оборот, тем меньше ставка комиссии.

Комиссия свыше 0,05% от дневного оборота считается уже высокой.

Очень активным трейдерам подойдут тарифы на основе фиксированной абонентской платы в месяц. Существуют также тарифы на основе месячной комиссии, а также тарифы с каждой сделки.

Сравнить тарифы по ряду брокеров вы можете на нашем сайте .

Маржинальная торговля

Маржинальная торговля – покупка акций на заемные средства и продажа акций «в шорт».

Плата за использование заемных денег и бумаг – для брокера одна из основных статей дохода. Размер ставки у всех брокеров различный – от 12 до 20% годовых. Отдельно устанавливаются ставки за деньги и за бумаги. При этом плата взимается только за перенос позиции через ночь (внутри дня маржинальная торговля бесплатна). Размер плеча для стандартных инвесторов составляет зависит от ставки риска, которую использует брокер. Как правило, для КПУР (клиентов с повышенным уровнем риска) размер начальной/минимальной маржи (т.е. обеспечения позиции) почти в 2 раза меньше, поэтому возможностей для маржинальной торгвли намного больше.

Но можно найти и таких брокеров, которые будут предоставлять и большее плечо стандартному инвестору, например, предоставляющих услуги через Кипр или иные государства, где регулирование брокерской деятельности намного мягче.

Если вы хотите торговать с бОльшим плечом, то лучше всего открыть счет на срочном рынке и торговать фьючерсами на акции. Это будет намного дешевле.

Список бумаг, по которым возможна маржинальная торговля, у брокеров может отличаться (уточняйте на сайте брокера, если это для вас важно).

Теперь рассмотрим ряд услуг, которые могут существенно упростить или же, наоборот, усложнить жизнь инвестору.

Подписание отчетов

Некоторые брокеры требуют, чтобы клиент ежемесячно или раз в квартал подписывал отчеты по совершенным сделкам. В противном случае отключается торговый счет. Выбирая брокера, заранее узнайте, требует ли брокер подписания бумажных отчетов. Всегда можно найти брокера, который не заставляет клиентов заниматься столь ненужной бумажной работой, либо брокера, который использует ЭЦП для подписания документов в электронном виде (через интернет).

Вывод средств со счета

Поручение на вывод средств можно подавать брокеру:

- лично в офисе;

- через личный кабинет клиента на сайте брокера;

- по телефону (на реквизиты, указанные брокеру ранее или на кассу);

Гораздо удобнее для клиента, если ему не нужно каждый раз ездить в офис брокера, чтобы подать заявление на вывод средств. Хороший брокер предоставляет возможность вывода средств путем подачи заявки через сайт.

Уточните, как быстро выводятся деньги со счета. Как правило, деньги будут на вашем банковском счете на следующий день после подачи заявки.

Перевод средств между секциями биржи

Если вы собираетесь работать на двух и более секциях биржи (например, на основной секции и в срочной секции), то вам в некоторых случаях может быть полезна услуга единого брокерского счета для быстрого перевода средств с одной торговой площадки на другую. В случае наличия единого брокерского счета можно быстро перекидывать средства с одной биржи на другую, подавая заявки через интернет, либо использовать единую денежную позицию (ЕДП)

. Это удобная опция, но не обязательная.

Мобильный трейдинг

Вы можете смотреть котировки и графики инструментов, а также давать торговые поручения через карманные компьютеры, подключенные к интернету (коммуникаторы и т.п.). Для этого используется специальное ПО, например, программа PocketQuik или Finam Trade. Если эта услуга вам интересна, уточните, предлагает ли ее брокер.

Что вы не узнаете до открытия счета

Самое важное в любом брокере – это качество связи с биржей, а именно – скорость передачи котировок с биржи на терминалы клиентов, скорость исполнения заявок, отсутствие задержек и сбоев на торговых серверах брокера. Это зависит от нескольких параметров – в том числе от количества торговых серверов у брокера и количества клиентов, приходящихся на эти серверы. В случае перегрузок и возникают задержки в подаче данных – котировок и торговых приказов. Брокер всегда должен заботиться о техническом состоянии своих серверов и сетей, иметь резервные серверы, чтобы такие сбои не происходили. Оценить качество связи брокера инвестор может только на опыте. В случае частого возникновения подобных проблем – смело меняйте брокера.

Нужна ли инвестору информационная поддержка?

Брокеры оказывают клиентам информационную поддержку – предоставляют финансовые новости от ведущих информационных агентств (Интерфакс, Прайм-тасс) через торговые терминалы. Как правило, эти новости бесплатные. Почти все брокеры готовят свою аналитику – открытую для широкого круга потребителей, и платную – для клиентов. Мы не советуем особо полагаться на аналитическую поддержку брокеров в вопросах инвестирования. Также не переоценивайте ценность новостных лент. При выборе брокера больше внимания уделяйте вопросам обеспечения качественных торговых услуг и обслуживания клиентов.

Человеческий фактор

Пожалуй, это один из важнейших пунктов. Хотя в процессе торгов вы не будете общаться с брокером (все происходит через интернет напрямую), человеческий фактор играет существенную роль в оценке брокера. Время от времени у вас будут возникать вопросы и проблемы, которые вам нужно будет решать с сотрудниками компании. Вот здесь и проявляется этот человеческий фактор. Все зависит от того, как построено обслуживание клиентов в компании. Если клиентов много, а сотрудников по работе с клиентами мало, то здесь и начинают возникать разного рода проблемы. В идеале брокер должен привязывать клиентов к конкретным менеджерам – тогда вы знаете, с кем и как можно решать все вопросы. Очень удобно, если все вопросы вы можете решить с менеджером, не поднимая телефонной трубки – через ICQ или Скайп. Поверьте, это очень удобно! Проверить «человеческий фактор» можно еще на этапе заключения договора – спрашивайте, спрашивайте, спрашивайте, - чтобы потом не проклинать брокера.

Где искать брокера?

Можно прямо в Яндексе.

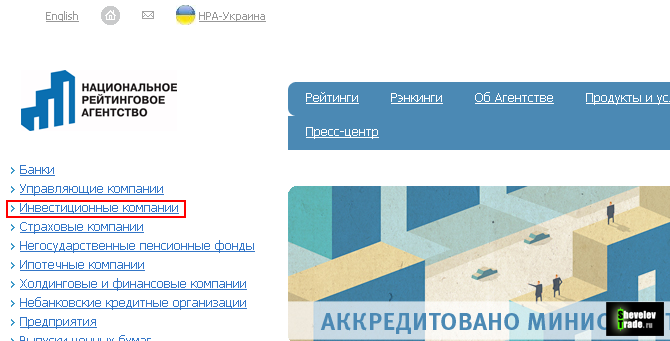

Брокеры бывают двух типов – брокеры-банки (обычно это инвест.компании, созданные банками) и брокеры-инвестиционные компании (не зависимые от банков-учредителей). Что выбрать – дело вкуса. Кто-то считает, что с банками лучше не связываться (по вопросам надежности). Принципиальных отличий нет. Существует рейтинг надежности инвестиционных компаний, созданный Национальным рейтинговым агентством.

3.07.2013

Приветствую, друзья.

На связи Александр Шевелёв.

Перед любым начинающим трейдером в определенный период развития встает вопрос: какую брокерскую компанию выбрать, чтобы совершать операции на бирже?

Это действительно правильный и очень важный вопрос, от которого многое зависит.

Если сейчас вы находитесь в такой же ситуации, то сегодняшняя статья поможет вам значительно упростить процесс поиска оптимальной компании.

Специально для своих читателей (опираясь на свой опыт работы на бирже) я составил схему и указал в ней основные моменты, которые рекомендую принимать во внимание при выборе брокера.

Я уверен, что многие из вас уже перелопатили многие форумы, но так и нашли всей правды. Один говорит о плюсах компании, другой в тот же самый момент – о минусах. Поэтому лучше не забивать себе голову, а опираться на следующие важные критерии:

Хочу обратить внимание, что в данной статье я заостряю своё внимание исключительно на брокерах, предоставляющих доступ на фондовую биржу. Если вы хотите торговать через дилинговые центры на forex, то вам точно не сюда (моё мнение об этом рынке вы можете прочитать ).

Теперь пробежимся по каждому пункту.

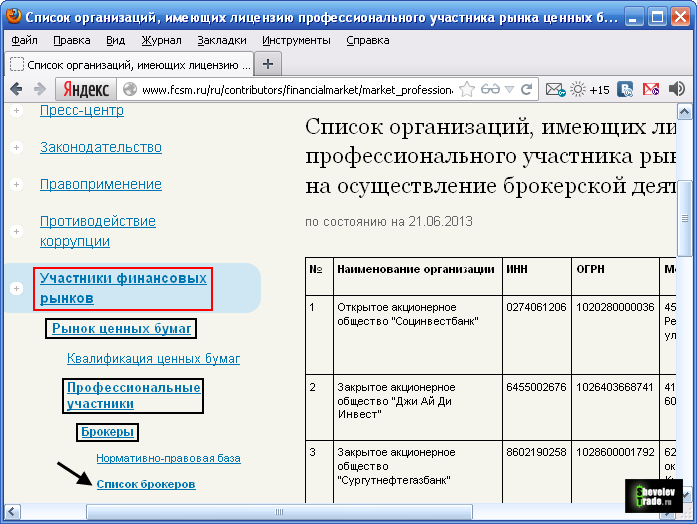

Ваш брокер должен в обязательном порядке контролироваться Федеральной Службой по Финансовым Рынкам (ФСФР) и иметь соответствующие лицензии на осуществление брокерской деятельности.

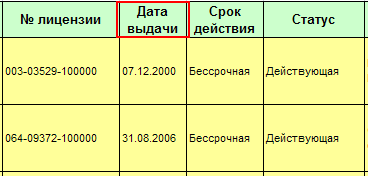

Для того, чтобы ознакомиться со списком организаций, имеющих лицензию профессионального участника рынка ценных бумах, достаточно зайти на официальный сайт ФСФР , выбрать пункт меню «Участники финансовых рынков», «Профессиональные участники», «Брокеры» и затем «Список брокеров» .

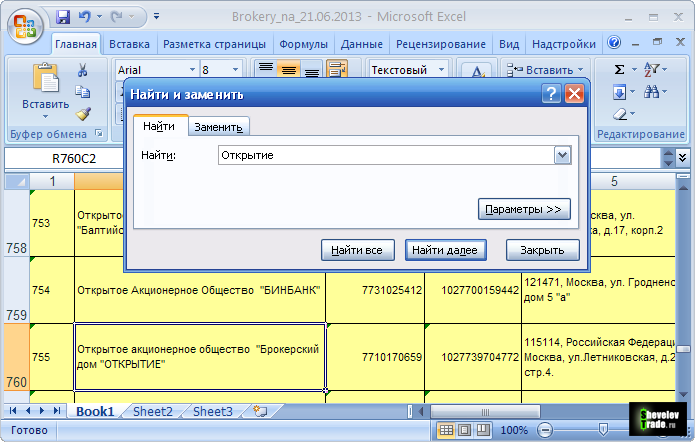

Если вы хотите быстрее найти интересующую вас компанию, скачайте приложенный ниже таблицы excel-файл.

После открытия файла можно воспользоваться поиском (кнопка F6) и узнать, есть ли ваша компания в списке проф. участников.

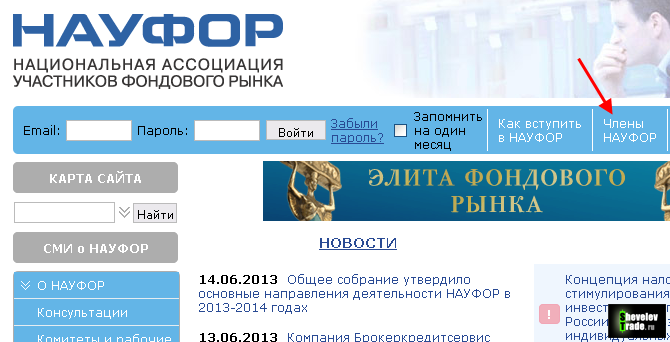

Можно также посмотреть является ли брокерская компания членом НАУФОР — Национальной Ассоциации Участников Фондового Рынка.

В окно поиска вбиваем хотя бы кусочек названия интересующей нас компании.

После этого можно детально ознакомиться с информацией о брокере.

Старайтесь выбирать брокера из списка тех инвестиционных компаний, которые имеют высокий рейтинг надежности. Можете воспользоваться сайтом «Национального Рейтингового Агентства» .

При помощи данного пункта вы можете выявить лидеров рынка либо по основному рейтингу, либо по конкретному параметру (активность, количеству клиентов).

В категории «Валютный рынок» можно также выбрать пункт «Рейтинг активности» и проанализировать доступные брокерские компании.

Вы также должны обратить внимание на то, как долго существует компания, с какого года у неё есть лицензия. Желательно, чтобы компания вела свою деятельность на рыке больше 8 лет.

Для того, чтобы узнать, когда была выдана лицензия и сколько лет брокер уже работает на бирже, можно воспользоваться тем же скаченным списком организаций с сайта «Федеральной Службы по Финансовым Рынкам» . Достаточно через поиск найти интересующую вас компанию и проанализировать пункт «Дата выдачи» лицензии.

Обратите внимание на стоимость услуг, которые вам предлагает брокер. Это может быть абонентская плата за обслуживание торгового счета, плата за предоставляемое программное обеспечение, плата за аналитику и т.д. Цены на эти услуги разнятся, поэтому старайтесь выбрать брокера с минимальными комиссиями.

В этом же пункте можно сказать и про тарифы. Тарифы у всех разные, поэтому лучше консультироваться непосредственно с сотрудниками компании.

Лично я торгую внутри дня, иногда открываю среднесрочные сделки. Соответственно какие-то супер скорости мне не нужны, скальперские тарифы мне будут не выгодны. Поэтому смотрите на свой стиль торговли и, исходя из этого, подбирайте оптимальный для себя тариф.

Желательно, чтобы офис вашей брокерской компании находился в вашем городе. В этом случае вам не придется работать с ним дистанционно и отправлять все бумажки по почте. Помните: чем дальше от вас находится брокер, тем сложнее решать возникающие проблемы.

Мне на электронный ящик приходит много писем, в которых люди жалуются на то, что сотрудники компании не могут (а лучше сказать – не хотят) решать возникающие проблемы клиентов. Поэтому поддержка – это очень важный момент, который нельзя упускать из вида.

Перед тем, как открывать счет, попробуйте связаться со службой поддержки, написать какой-нить вопрос и посмотреть, насколько быстро и полно они вам ответят. Есть брокеры, которые отлично работают, они всегда помогают и быстро решают возникающие проблемы. Некоторые даже не хотят отвечать на ваши звонки.

Поэтому постарайтесь подойти к этому моменту ответственно.

Какого-то конкретно брокера я никогда никому не рекомендую. В рекламе каких-либо компаний я не заинтересован и всегда стараюсь давать моим читателям объективную информацию. Ну а выбор всегда остается лично за каждым.

Думаю, что воспользовавшись моей готовой схемой выбора брокера и проведя даже поверхностный анализ, вы сможете легко выявить лидеров того или иного рынка.

Удачной вам торговли и хорошего настроения.

С уважением Александр Шевелев.

Если вы хотите инвестировать на фондовом рынке, перед вами встает задача выбрать брокера. Сегодня рассказываем, как это сделать.

В России полторы тысячи брокерских компаний. Условно их можно разделить на две большие группы: брокерские компании и кредитные организации, которые предоставляют брокерские услуги.

В роли вторых, в основном, выступают крупные банки. По закону сам банк не имеет права предоставлять брокерские услуги, для этого они содержат дочернюю брокерскую компанию. Для мелких банков это слишком хлопотно, а для крупных - прибыльно. Например Сбербанк в 2012 году купил инвестиционную компанию «Тройка диалог» и теперь предоставляет услуги торговли на фондовом рынке через нее.

Пользоваться услугами банков для торговли на фондовом рынке надежно и безопасно, но, зачастую, невыгодно. Здесь инвестор кормит длинную пищевую цепочку: брокерская компания, управляющая компания, банк. Поэтому тарифы в таких банках дорогие, а комиссии невыгодные. Для крупных инвесторов это некритично: на фоне той прибыли, которую они зарабатывают на фондовом рынке, даже самые высокие тарифы кажутся ерундой. Если вы не вкладываете миллионы в ценные бумаги, выбирайте из небольших брокерских компаний. Сегодня рассказываем, на какие требования обратить внимание при выборе.

Поскольку это блог брокерской компании Нэттрэйдер, многое мы расскажем на примере наших условий в обслуживании. Не для рекламы, а для наглядности.

Минимальные требования

Те, кто не знаком с механизмами фондового рынка, часто путают брокеров, которые дают доступ на фондовые биржи, с форексом. Доверчивые инвесторы вкладывают сбережения на форексе, теряют деньги и разочаровываются в фондовом рынке.

Чтобы такого не произошло, обращайте внимание на лицензии. Настоящие брокеры получают лицензии государственных органов. В России деятельность брокеров регулирует Служба банка России по финансовым рынкам. Она же выдает лицензии. До 2013 эти функции выполняля Федеральная служба по финансовым рынкам (ФСФР). Поэтому если видите на сайте брокера лицензию ФСФР, это правильный, настоящий брокер. Просто лицензию он получал до 2013 года.

Стандартно Служба банка России по финансовым рынка (а до 2013 ФСФР) выдает брокерским компаниям вот эти лицензии:

- Лицензия на осуществление брокерской деятельности;

- Лицензия на осуществление дилерской деятельности;

- Лицензия на осуществление депозитарной деятельности;

- Лицензия на осуществление деятельности по управлению ценными бумагами.

Если они есть - деньги в безопасности. В этом случае вы не потеряете сбережения, даже если брокера лишат лицензии. Вы просто напишите заявление и переведете деньги и акции в другую брокерскую компанию. Брокер - поставщик услуг, он хранит деньги не у себя, а на специальном счете на бирже. Записи об акциях хранятся в специальном учреждении - депозитарии. Депозитарий по закону не имеет права распоряжаться ценными бумагами клиентов. Это требование служит гарантией сохранности бумаг клиентов.

Многие форексные площадки козыряют наличием лицензий. Обычно это лицензии каких-нибудь частных комиссий по регулированию финансовых услуг. И комиссии, и сами компании часто зарегистрированы в оффшорах: Каймановы острова, Виргинские острова и т. д. Если у брокера нет государственных лицензий, не доверяйте ему.

Государственные лицензии - минимальные гигиенические требования к брокеру. Если они есть, идем дальше.

Доступные площадки

Это следующий уровень. Вы решили вложить сбережения в ценные бумаги и примерно знаете что хотите купить. Например, Газпром и Эпл. Они торгуют акциями на Московской Бирже и NYSE соответственно. Значит, вам нужен брокер, который дает доступ к этим площадкам.

Иногда брокер не дает покупать акции на разных рынках с одного счета. Поэтому, если хотите инвестировать в акции российских и американских компаний, придется открывать два брокерских счета и на оба вносить деньги. Это неудобно, поэтому выбирайте брокера, который дает торговать на разных площадках с одного счета.

Сервис Гугл-финансы показывает, на каких биржах какие компании торгуют акциями. Также вам помогут определиться с площадками наши посты об , и рынках.

Стоимость услуг

Здесь для инвестора важны комиссии брокера и минимальная сумма вложений.

Брокер живет на комиссии и проценты от сделок, каждая компания сама определяет тарифы. Выбирайте тарифы в зависимости от активности торговли. Если вы собираетесь вложить деньги однажды и не менять содержимое портфеля полгода-год, вам выгоднее платить процент от сделок. Все равно они будут редкими, много на этих комиссиях вы не потеряете.

Дополнительный бонус в том, что такой тариф дополнительно станет сдерживающим фактором. Если вы знаете, что легко поддаетесь панике, он поможет не совершать лишних сделок, если вдруг акции начнут падать.

Другое дело, если вы собираетесь регулярно совершать сделки. Тогда вам подойдет тариф с абонентской платой. Платите один раз на месяц вперед и пользуетесь услугами не считая каждую сделку.

Каждый брокер устанавливает минимальную сумму для ввода на биржу. То есть минимум денег, которые вы должны перевести на счет, чтобы покупать на них ценные бумаги. Обычно у брокеров эта сумма составляет 30 000 рублей, Трейдернет разрешает вводить 10 000 рублей. У самой биржи ограничений на минимальную сумму депозита инвестора нет, можно лишь столкнуться с тем, что вы хотите купить акции какой-то компании, а они торгуются не по одной штуке, а лотами. И можно купить целый лот, например, 100 штук. Маленького депозита на целый лот просто не хватит.

Качество сервиса

Чем меньше у компании клиентов, тем выше качество обслуживания. У крупных компаний много клиентов, они работают с потоком, а не с каждым клиентом отдельно. Вспомните крупные государственные банки: большие и надежные, но невыгодные и неудобные.

При выборе брокера обратите внимание на механизм торговли. Раньше единственным вариантом были компьютерные программы Quik и Rox, теперь многие брокеры предоставляют возможность торговать через интернет-браузер. В этом случае инвестор не устанавливает программ на компьютер. Он заходит в свой аккаунт и распоряжается деньгами и ценными бумагами через браузер. Это просто и безопасно, потому что сделки инвестор подтверждает кодом из смс-сообщения или токеном - электронным брелком.

За высокий уровень консультационных услуг, удобный и инновационный торговый терминал Tradernet журнал World Finance признал NETTRADER лучшей инвесткомпанией Восточной Европы в 2012 и 2013 гг. С тех пор мы уже не раз обновляли функционал терминала, и он становится ещё лучше и удобнее.

Активные инвесторы также устанавливают приложения под Андроид и Айос. Торговать с телефона, конечно, не всегда удобно, зато приложение помогает в любое время следить за портфелем.

Дополнительные возможности

Чтобы привлечь клиентов, многие брокеры предоставляют обучающие услуги. Это развивает финансовую грамотность и помогает лучше ориентироваться в ситуации на рынке.

Расскажем, какие возможности предлагает Трейдернет.

Каждый день перед открытием бирж России и США мы проводим вебинары на 15 минут с прогнозами. В Трейдернете инвесторы могут копировать портфель у других , более опытных и успешных инвесторов. В блогах все делятся опытом, задают друг другу вопросы, анализируют ситуацию. Начинающий инвестор может выбрать готовый портфель и инвестировать в него.

Учебный демосчет - возможность, которую предлагают почти все добросовестные брокеры. Брокеры понимают, что торговля на фондовом рынке требует навыков. Брокерским компаниям выгодно, чтобы инвестор зарабатывал на торговле ценными бумагами. Тогда он будет оплачивать комиссии, инвестировать больше денег в ценные бумаги, получать доход и реинвестировать прибыль.

Чтобы инвесторы лучше ориентировались на рынке, брокеры сначала предлагают торговать на демосчете. Инвестор получает на него виртуальные деньги и покупает на них акции. Когда инвестор освоится, он заводит реальный счет, вкладывает настоящие деньги и зарабатывает прибыль.

Попробуйте открыть учебный демосчёт в Tradernet и освоиться в торговле ценными бумагами.